>

5월부터 대손인정 대상채권 범위 확대

내달부터 금융회사가 부실채권을 상각(손실)처리하면 세법상 비용으로 인정되는 범위가 확대되고, 금융당국 승인 없이 금융회사가 자체적으로 상각할 수 있는 한도는 2배로 늘어난다.

이에 따라 은행들은 부실채권을 지금보다 1조원 가량 추가 상각할 수 있어 부실채권 비율이 하락하고 기업 구조조정에도 속도가 날 것으로 기대된다.

10일 금융감독원은 이러한 내용을 담은 '금융기관채권대손인정업무세칙'(이하 대손세칙) 개정안에 대해 기획재정부와 협의한 뒤 오는 5월부터 시행할 예정이라고 밝혔다.

금융회사는 대손세칙에서 정한 채권이 자산건전성에 따라 '추정손실'로 분류되면 이를 상각처리한다. 자산건전성 분류 기준은 정상·요주의·고정·회수의문·추정손실 등 5단계로 나뉘는데, 추정손실로 갈수록 회수 가능성이 낮아지며 위험도에 따라 대손충당금 적립비율을 높여야 한다. 해당 채권에 충당금을 100% 쌓고 상각처리하면 법인세법상 이를 손금으로 인정받아 세금 혜택을 받는다.

은행들은 그동안 대손인정 대상채권 범위를 확대해 줄 것을 요청해온 바 있다.

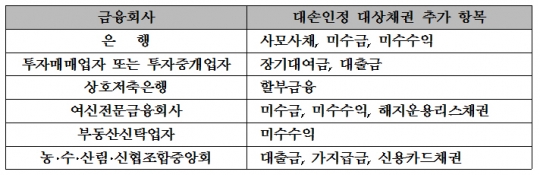

개정안에 따르면 은행의 경우 사무사채, 미수금, 미수수익 등이 대손인정 대상채권에 추가됐다. 투자매매업자 또는 투자증개업자는 장기대여금과 대출금, 상호저축은행은 할부금융이 대손인정 항목에 더해졌다. 여신전문금융회사는 미수금, 미수수익, 해지운용리스채권 등이 추가됐다.

이와 함께 금융회사가 금감원의 허가 없이 자체적으로 조기상각할 수 있는 한도를 종전 500만원에서 1000만원으로 상향조정했다.

이에 따라 은행들이 1조원의 부실채권을 추가로 상각처리 할 수 있을 것으로 금감원은 기대했다. 지난해 말 기준 국내은행의 부실채권은 규모는 28조5000억원으로 전년보다 4조3000억원 늘었다.

부실채권 비율도 0.06%포인트 하락할 것으로 예상했다. 지난해 말 국내은행의 부실채권 비율은 1.71%로 전년 말(1.55%)보다 0.16%포인트 상승했다.

금감원 관계자는 "부실채권 조기상각이 원활해짐에 따라 더욱 신속하고 적극적인 구조조정이 이뤄질 것"이라고 말했다.

Copyright ⓒ 메트로신문 & metroseoul.co.kr

Copyright ⓒ 메트로신문 & metroseoul.co.kr