"2019년은 비용(Funding cost)과의 싸움이 될 것이다. 금리가 높은 상대적 고위험 차주의 대출을 늘리기는 쉽지 않다."(A은행 B부행장) "(기준금리 인상이)예전 같으면 어깨춤이라도 췄을 것이다. 금융 포용이다 뭐다 해서 새는 돈은 많은데 경쟁(인터넷은행)은 치열해지고, 인건비는 갈수록 늘고 있어 걱정이다."(B은행 C임원)

모두가 금리(대출)를 올릴 것으로 예상하지만 시중은행들은 '진퇴양난'의 형국에 빠졌다. 경기 지표가 좋지 않은 상황에서 역풍을 맞을 수 있어서다. 설비투자를 이끌었던 반도체 호황이 마무리되고 둔화 기조로 전환될 조짐을 보이고, 실업률은 3.5%(10월)로, 2005년 10월 이후 가장 높다.

반면 기준금리가 오르고, 상대적으로 비싼 이자를 주는 정기예금으로만 돈이 몰려 자금 조달 비용은 갈수록 늘어날 전망이다.

4일 한국은행에 따르면 은행 핵심 예금에서 돈이 빠져나가고 정기예금으로는 몰리고 있다.

10월까지 은행계정 수신은 76조7000억원 증가했는데, 요구불예금과 수시입출식예금은 각각 2040억원, 10조원 감소했다. 반면, 정기예금은 증가규모는 83조8000억원에 달한다.

핵심예금 비중도 지난 12월 39.8%에서 37.4%까지 하락한 반면 정기예금 비중은 38.1%에서 41.4%로 높아졌다. 10월 기준 핵심예금 금리는 0.27~0.4%인 반면 정기예금 금리는 1.9%에 달한다. 핵심예금 비중감소는 조달비용 상승속도를 부추긴다.

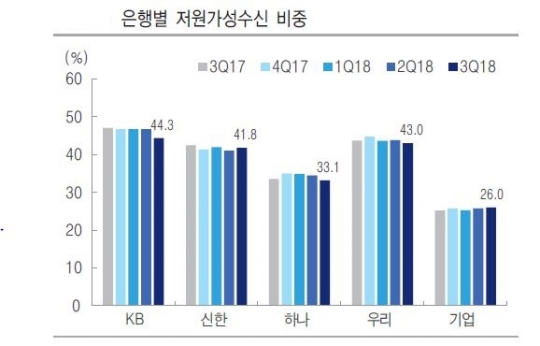

KTB투자증권 김한이 연구원은 "시금고 유치, 급여 및 결제계좌를 확보할 수 있는 협약대출 확대 등 전략적 노력이 수반되고 있으나 은행별 수신구조를 보면 기업은행을 제외한 시중은행의 저원가성 수신 비중은 하락하고 있다"고 분석했다.

금리를 올리면 된다. 하지만 지난해와 달리 시중은행들의 고민은 깊다.

시중은행 한 관계자는 "9·13 부동산대책 이후 시중금리가 한차례 상승하며 1회 금리인상 기대감을 이미 반영했다. 각 종 경기지표가 부진해 경기 하방압력이 크다. 금리를 올렸다가 자칫 역풍을 맞을 수 도 있다"면서 금리 인상이 쉽지 않다고 토로했다.

실제 올해 들어 설비투자 증가율(전년비)은 5~9월 동안 다섯달 연속 마이너스(-)다. 6월부터 9월까지는 10%대의 감소율을 나타낼 정도로 부진의 폭이 깊었다. 10월 들어 9.4% 증가했지만 승용차 수입이 이례적으로 20% 이상 늘어난 영향이 있어 증가세가 지속될 것이라고 장담하기 힘들다.

소매판매액 증가율도 내리막길을 걷고 있다. 무엇보다 고용시장의 부진으로 내수 부진이 장기화할 가능성이 있다. 통계청과 경제협력개발기구(OECD) 등에 따르면 올 2분기 우리나라의 55∼64세(중장년층) 실업률은 1년 전보다 0.4% 포인트 오른 2.9%였다. 같은 기간 미국(2.7%)의 실업률보다 0.2% 포인트 높다.

또 다른 관계자는 "은행 대출금리는 양도성예금증서(CD), 금융채 등 시중금리에 연동되므로 시중금리가 상승하지 못하면 그만큼 은행 대출금리 상승도 저해된다"면서 "대출금리가 오르더라도 신규취급 금리보다는 상환효과에 의한 완만한 잔액기준 금리의 상승을 예상한다"고 걱정했다.

가산금리 상승 여력도 제한적이다. 3, 4분기 은행 대출태도지수는 중소기업대출을 제외하고 전 부문에서 강화됐다. 시중은행들이 가산금리를 눌러 차주를 확보하기보다는 위험이 낮은 우량차주 및 안전자산 중심의 대출성장을 지속할 가능성이 높다.

C은행 관계자는 "가계부채 규제 강화로 은행간 대출 경쟁은 여전히 중소기업대출에 집중될 것이다. 이는 우량 차주를 확보하기 위한 금리경쟁이다. 경기 둔화 우려가 커지는 상황에서 금리가 높은 상대적 고위험 차주의 대출을 늘리기는 쉽지 않다"고 전했다.

Copyright ⓒ 메트로신문 & metroseoul.co.kr

Copyright ⓒ 메트로신문 & metroseoul.co.kr