저축銀·상호금융 합산 손실액 4배 증가

"급한불 끄자"…상호금융, 급전대출↓ '뚜렷'

업권별 규제 강화 및 체질개선 필요해

신협·수협 등 상호금융이 유래 없는 적자를 기록하면서 긴장감이 고조된다. 상호금융의 대출 입지가 좁아지면서 우리 경제의 뿌리를 담당하는 자영업자와 소상공인의 '돈맥경화' 우려가 커지고 있다. 최근 경기침체까지 겹치면서 서민금융의 위기를 극복할 대안이 필요하다는 지적이다.

◆ 저축銀·상호금융 합산 손실액 4배↑

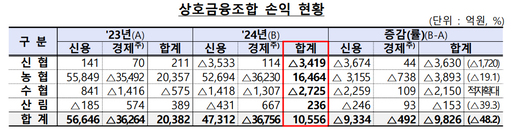

6일 금융권에 따르면 지난해 저축은행과 새마을금고, 신용협동조합(신협), 수산업협동조합(수협)의 합산 손실액은 2조7118억원 규모다. 전년 동기(-5262억원) 대비 415.3% 증가했다. 이 중 손실이 가장 많이 확대된 곳은 새마을금고다. 지난 2023년 860억원의 당기순이익을 거뒀지만 지난해 1조7000억원의 손실을 기록했다.

신협의 손실액은 3419억원으로 집계됐다. 연간 순이익이 3630억원 감소했다. 이어 수협의 적자는 연간 2150억원 증가한 2725억원이다. 2년 연속 흑자전환에 어려움을 겪는 모양새다. 저축은행 또한 3974억원의 적자를 기록했다. 지난 2023년(-5758억원)보다는 줄어 들었다.

손실의 원인은 부동산 프로젝트파이낸싱(PF)이다. 부동산 시장이 얼어 붙으면서 미분양 사업장이 늘어나 대출금을 회수하지 못하고 있는 것이다. 그중에는 미완공 사업장 또한 적지 않은 상황이다. 지난달 말 기준 경공매에 착수한 PF사업장 중 미완공 된 사업장은 246곳이다. 전체 사업장의 63.9%에 달한다.

빌려준 돈을 돌려 받지 못하면서 NPL(부실채권)이 증가했다. 통상 만기 후 3개월 이상 회수하지 못한 채권을 NPL로 분류한다. 연체율이 높아지면 금융사는 대손충당금을 적립해야 한다. 대손충당금은 장부상 부채로 인식된다. 향후 연체율이 낮아지면 순이익으로 환입할 수 있다.

지난해 가장 많은 충당금을 쌓은 곳은 새마을금고다. 연간 7조원 가량의 자금을 축적했다. 이어 저축은행은 3조7101억원을 대손충당금으로 쌓았고 신협은 6500억원, 수협은 800억원을 적립했다. 채권 회수가 불투명한 대출이 그만큼 많았다는 의미다.

◆ "급한불 끄자"…상호금융, 대출↓

지난해 상호금융권은 가계대출 규모를 축소했다. 금융위원회에 따르면 지난해 상호금융권의 가계대출 잔액은 9조8000억원 감소했다. 수협을 제외한 모든 상호금융사가 가계대출 공급을 줄였다. 적자를 낸 상호금융사 중 가계대출 잔액이 가장 크게 줄어든 곳은 신협으로 연간 3조원 줄었다. 같은 기간 새마을금고는 1조원 감소했다.

문제는 리테일(소매금융)을 중심으로 감소세가 뚜렷하다는 점이다. 지난해 상호금융권의 주택담보대출 잔액은 2조2000억원 증가했다. 주담대 잔액은 늘리고 소규모 신용대출은 축소했다. 건전성 제고를 우선순위에 둔 만큼 상대적으로 부실에 대비할 수 있는 주담대로 눈을 돌린 것. 통상 상호금융 신용대출은 급전이 필요한 자영업자 및 소상공인의 이용 비중이 높다. 서민금융기관의 취지가 무색하다는 비판이 제기되는 이유다.

한 상호금융 관계자는 "주담대의 경우 대출금 납입이 장기간 이뤄지는 데다 자금 여력이 있는 차주 비중이 높은 만큼 수익성과 건전성을 함께 챙길 수 있다"라며 "신용대출이나 급전대출의 경우 연체 가능성도 높고 수익성도 떨어지는 만큼 애써 관련 마케팅을 확대하진 않았을 것"이라고 귀띔했다.

한동안 가계대출 잔액은 감소세를 이어갈 전망이다. 올해 금융당국이 상호금융권에 가계대출 증가율을 2.8%~3.8% 이내로 관리할 것을 주문하면서다. 은행권 가계대출 규제로 인한 '풍선효과'에 대비해 선제적인 대응에 나선 것이지만 중저신용자의 급전 창구가 좁아지는 것은 불가피하다. 이에 따라 서민들이 불법사금융으로 내몰릴 수 있다는 우려도 나온다. ◆ "상호금융, 체질개선 필요"

금융업계는 위기를 극복을 위한 유일한 돌파구는 건전성 확보라고 입을 모은다. 전문가들은 업권별 규제 강화와 체질 개선을 병행해야 한다는 의견을 내놓고 있다. 서민금융기관의 취지를 살리고 장기적인 영업 여건을 강화해야 한다는 것.

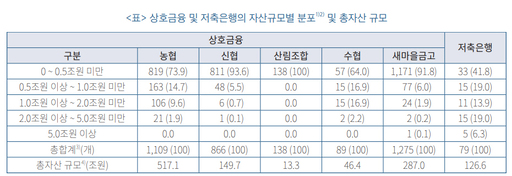

구정환 한국금융연구원 선임연구위원은 금고별 준법감시인 선임이 요구된다고 지적했다. 중앙회의 경우 준법감시인 선임을 의무화하고 있지만 개별 조합의 경우 관련 규정이 미흡하기 때문이다. 일부 조합의 경우 중소형 저축은행보다 자산규모가 더 큰 만큼 '동일기능·동일규제' 원칙을 적용해야 한다는 지적이다.

각 업권별 역할 재정립도 필요한 시점이다. 상호금융기관의 경우 디지털전환(DT)과 오프라인 영업을 함께 확장하고 있는 만큼 지역밀착형 서민금융기관의 정체성을 강화해야 한다. 아울러 비영리법인인 만큼 부동산 PF 등 고위험 자산 운용 규제가 요구된다.

저축은행의 경우 인수합병(M&A)을 유도하면서 지역 내 중소기업에 자금을 빌려주는 형태의 론 포트폴리오를 구성해야 한다는 지적이다. 지역 단위 경제 발전에 기여하는 사업모델이 적합하다는 것.

구 선임연구위원은 "상호금융은 전체 조합의 수도 상대적으로 많은편에 속하는 데다 자산규모 1조원을 넘긴 대형 조합도 있다"라며 "상호금융에 맞는 내부통제 가이드라인 마련이 필요하다"고 지적했다.

Copyright ⓒ 메트로신문 & metroseoul.co.kr

Copyright ⓒ 메트로신문 & metroseoul.co.kr

Copyright ⓒ Metro. All rights reserved. (주)메트로미디어의 모든 기사 또는 컨텐츠에 대한 무단 전재ㆍ복사ㆍ배포를 금합니다.

주식회사 메트로미디어 · 서울특별시 종로구 자하문로17길 18 ㅣ Tel : 02. 721. 9800 / Fax : 02. 730. 2882

문의메일 : webmaster@metroseoul.co.kr ㅣ 대표이사 · 발행인 · 편집인 : 이장규 ㅣ 신문사업 등록번호 : 서울, 가00206

인터넷신문 등록번호 : 서울, 아02546 ㅣ 등록일 : 2013년 3월 20일 ㅣ 제호 : 메트로신문

사업자등록번호 : 242-88-00131 ISSN : 2635-9219 ㅣ 청소년 보호책임자 및 고충처리인 : 안대성